|

行业有阵痛 但未来值得期待——白酒行业未来展望时间:2015-10-17

【导语】月有阴晴圆缺,行业有盛衰轮回。白酒行业调整的展开确实带来了阵痛,但是白酒企业面对困境纷纷求变求生的努力是有目共睹的,虽然有些措施为企业赢得了发展,也有些措施被事实证明是不当的。可以肯定的是,白酒类产品依然有着庞大的消费群体有待去开发,行业未来的发展也是值得期待的。 ※ 白酒需求仍具增长潜力,不必过分悲观 始于 2012 年初的白酒行业调整仍在继续,不过一线白酒销量与价格率先企稳、经销商库存压力有所减轻、行业产能扩张放缓等又给了企业战胜困难的信心。但是行业尚未完成所有传导路径,因为终端需求尚未显著好转,未来两个季度二线品牌和中高端市场可能还将面临调整压力。

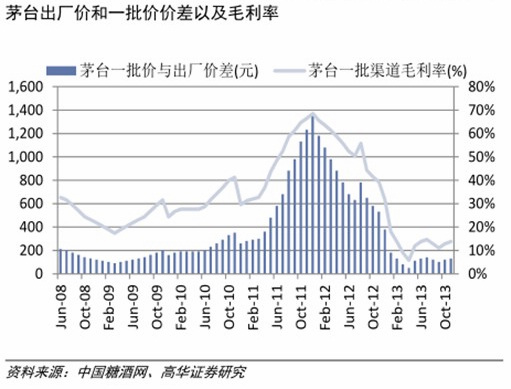

长期看茅台的零售终端价格逐渐进入合理区间。长期看,茅台的价格最终是围绕人均实际购买力而上下波动的。过去三十年,茅台酒的零售价格与城镇居民月均收入的比重均值为 59%左右,在上一轮行业调整的低谷期,这一比例曾经下降到 34%-38%。在 2011-12 年的行业繁荣高点,这一比例曾经达到 88%以上,之后开始下行。目前茅台酒的零售价格已经下跌到 1000 元,较 2011 年底的高点 2,000 元跌去了 50%。目前价格收入比也已经下降到 60%左右,部分地区和渠道已经接近45%,逐渐进入相对合理的区间。 尽管茅台的零售终端价格可能企稳,但是其他高端白酒的终端价格仍在探底过程。糖酒快讯监测的52 度五粮液的全国终端零售价格下降 900 元左右,部分地区线下价格已经跌至 700 元,酒仙网等线上渠道价格已经跌到 600 元,并且尚未见到企稳迹象,表明零售终端需求仍然非常脆弱。

其他全国性高端白酒的底部尚未到来。由于贵州茅台和五粮液终端价格下行后短期内难以很快上涨,将对其他高端白酒构成持续的压力。在上一轮行业景气中依托超高端品牌实现高速增长和向上突破的公司,比如泸州老窖、洋河股份、古井贡酒将持续面临压力。 调整压力逐步传导到区域性高端品牌和地产酒的高端产品。因区域白酒和地产酒在品牌力上显著不敌全国性高端白酒,在价位向下传递的过程中,地产酒的优势并不明显。在 2012 年,一般是 500元以上的高端酒都会受到影响,但 2013 年以来,500 元以下、300 元以上的价位也开始受到影响,波及的企业面也越来越大,区域性企业 200~400 元的中高端价位受到的影响也开始在 2 季度显现。 总体上,尽管以贵州茅台为代表的部分高端白酒已经见底回升,但是总体行业还在探底过程中,行业调整的次序链条尚未完全演绎。 ※ 新的增长引擎来自高端民间消费和大众消费 过去十年中作为白酒行业增长主要动力的政商消费已有所放缓。我们认为,未来政商消费即使有所恢复,也可能难以再现高增长。我们认为,中国白酒行业新的增长动力将来自于收入提升:(1) 第一个动力将来自中产阶层的持续扩大带动的中档酒消费市场的大扩容,(2) 第二个动力来自富裕消费群人口规模持续扩大支撑高端民间消费对于政商消费的替代,高端白酒和中高端白酒在经历调整之后将迎来新一轮的增长。

中产阶层的进一步兴起将为中档酒的发展创造广阔的空间。过去十年,中产阶层的消费升级虽然也在持续发展,但是却被高端消费群体升级所掩盖。“十八大”之后,中国政府提出的“新型城镇化”以及十二五期间“居民收入倍增计划”的实施,将构成大众消费崛起的强大引擎。我们估计,2012 年价格带在 100~300 元之间的中档酒销量大约为 180 万吨,占比 16%,销售收入为人民币 1,700 亿元左右,占比 40%。这个档次的白酒对应的消费者主要为中产阶层(年收入在 8,000 美元~2 万美元之间)。根据波士顿咨询公司的预计,到 2020 年,中国中产阶层人口将增长 40%到 3.8 亿左右。大众消费升级,在价格上的反映就是中低端酒从 100 元以下价位带升级到 100~300 元的中档酒价格带。

总体而言,中档白酒将显著受益于来自低端白酒的消费升级效应,从而形成中国白酒业新的核心增长动力,中产阶级和新城市人而不是权贵阶层将构成中国白酒业新发展的主体。具有完整产品线以及强大渠道能力的全国性白酒企业以及少数强势区域品牌将在竞争中获得优势,最终将在 100~300 元价位段形成全国性品牌,而在此过程中,预计一批竞争实力较弱的区域品牌将从此消失。同时,低档市场将持续分化。极少数从事大众低档产品的企业可能借助于规模优势而逐步向中档市场升级;但是大量的低档白酒生产企业将面临市场萎缩、利润率下行的巨大压力而退出市场。 ※ 中国白酒行业长期增速放缓但前景仍然广阔 未来 5 到 10 年,中国白酒行业将逐渐从高成长期过渡到成熟成长期,未来 5 年行业销售收入增长中枢将从过去 5 年的 25~30%的下行到 10%的常规化增长,并且主要依托均价的提升而非总销量的增长。同时消费结构和产品结构也将从目前的哑铃型(两头大中间小)逐步变为橄榄型(两头小中间大),相应的,行业供给格局进一步向大型名优白酒企业集中。 中国白酒行业正处于一个 5-10 年的转型期,将逐渐从高成长期过渡到成熟期。在这一过程中,预计行业销售收入增长中枢将从过去五年的 20-30%显著下行到 10%的常规化增长,并且主要依托均价的提升而非总销量的增长。相应地,我们预计行业供给格局进一步向大型名优白酒企业集中。 白酒需求仍具增长潜力,不必过分悲观 首先,消费人群和消费习惯难以改变。这是由中国人口统计学基础和白酒独特消费方式决定的。根据新食品杂志,白酒的重度饮用人群为 30~55 周岁的成年男性。CEIC 数据显示,未来十年,中国 30~55 周岁男性人口规模将保持在 3 亿左右,直到 2020 年之后才有明显下降。因此,白酒的消费人群可能是稳定的。同时,白酒的“佐餐群体饮用”特殊消费方式和中国浓厚的酒文化决定了它有很强的消费粘性。 其次,增长动力从单一驱动到双轮驱动。过去十年,白酒的消费增长主要跟投资的增长相关。 2002~2012 年,白酒行业销售收入增长将近 8 倍,同期固定资产投资增长 11 倍,财政收入和财政支出分别增长 6.2 倍和 5.7 倍,而社会消费品零售总额仅增长 3.9 倍。白酒行业的增长主要受投资带动的以增加商业机会为目的社交活动增长的驱动。未来十年,投资可能仍将在经济增长中发挥重要作用,同时新型城镇化带动居民社交活动和外出就餐持续增长,个人收入增长带动消费结构持续升级,因此,白酒的增长动力可能呈现双轮驱动的特征,因而增长可能更为持续和稳健。 因此,中国白酒行业的收入增速虽然将会有所下降,但仍然相对较快,预计未来 3 年(2013-2015 年)中国白酒行业收入年均复合增长 11%,未来 8 年(2012-2020 年)将保持 10%的年均增速。预计,到 2020 年行业收入规模将从 2012 年的人民币 4,400 亿元增长到 9,300 亿元。(摘自高华证券研报) |